欢迎来到华夏基金投资者教育基地

客服电话:400-818-6666

客服电话:400-818-6666人到中年难免面临“上有老下有小”的境遇,辛劳为家庭,还要兼顾到自身的职业发展和健康,这些能靠定投基金来解决吗?

定投基金并不能直接解决生活的一地鸡毛,但作为一种缓解经济压力的手段,定投基金是一个很大的生活助力。

三个定投组合

提升中年人的经济实力,从而间接解决生活问题,小夏的朋友小林有这样三个基金组合:子女的、父母的以及自己的定投组合规划。

子女 | 父母 | 自己 | |

资金分配 | 3年以上不用的钱 | ||

基金组合 | 50%货币及债券基金 | 80%货币及债券基金 | 20%货币及债券基金 |

建仓策略 | “底仓”+定投,先一次性投资再按月定投 | 以储蓄的思路来进行定期定投 | 市场低估时多买偏股型基金,高估时多买债券型和货币型基金。 |

动态平衡 | 2次/年 | 1次/年 | 1次/季 |

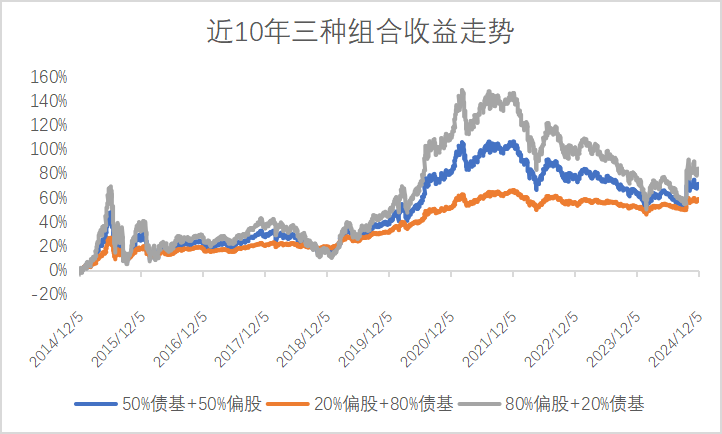

由于个人账户不方便展示,我们根据近10年相关指数的走势变化为例,就可以了解到以上组合配比的大致走势情况了。

我们用万得偏股混合型基金指数(885001)代表股混型基金,用万得债券型基金总指数(885005)代表债券型基金,再和沪深300指数近10年的收益走势进行对比。

数据来源:Wind 统计周期:2014/12/5-2024/12/5,指数历史表现不预示未来,不代表基金业绩。

适应不同方案的风险收益

不难发现,小林给自己的“20%债基+80%偏股”的组合风险收益较高,而给父母的“20%债基+80%偏股”的组合风险收益最低,给小孩的“50%债基+50%偏股”风险较为适中。

给父母的组合最为“保守”,在过去10年当中,抗住风险波动的能力也最强,同时组合中20%的股票资产比例也达成了增值的目的。

给自己的组合最为“积极”,在过去10年当中的市场下跌阶段的波动幅度最大,同时由于股票资产比例较高,最终的收益也相对较高。

给小孩的组合最为“平衡”,股票和债券的配比较为均衡,在过去历史10年当中,市场不同阶段表现当中能够获得相对稳定的收益。

总结这三个组合来看,风险收益越高,中途所经历的波动风险也就越大。所以在此参考下,我们的组合也要视自身的风险承受能力以及投资目标而定。

建仓策略与资金分配

在小林对组合的建仓策略与资金分配中,也会随着市场情况,以及不同组合的风险收益水平来调整。

在最为“保守”的父母组合中,小林选择用“储蓄”的思维来按部就班定投。养老储蓄的积攒非一日之功,按部就班的“储蓄式定投”是一种适合长期坚持的投资方式。

在给小孩的“平衡”组合中,小林会选择先一次性买入建个底仓,而后再坚持按部就班的定投策略。小林认为,近几年市场持续处于震荡下跌阶段,估值泡沫已经得到了出清,“此时不投更待何时?”

因此他会先拿5-10个月的定投金额一次性先建个底仓,第二个月再按部就班进行定投,以确保底部区域有足够的筹码。

给自己的“积极”组合中,由于股票资产的占比较高,小林会比较注重风险管理。比如在市场高估时减少投资以避免在高位买入过多,降低风险;在市场低估时增加投资以积累更多低成本的份额,使得定投资金得到更有效的利用。

动态平衡上,小林会对不同组合进行不同频次的调整,比如养老组合由于较为稳定,因此只要一年调整一次或不调整;小孩的组合一年会根据市场情况调整1-2次,而给自己的风险较高的组合中,他会选择根据每季度情况来看。

市场是不断变化的,动态平衡虽然在提高收益效果上并不明显,但是根据市场状态调整变化是很必要的,比如避免因市场波动而产生的过大风险,有利于我们长期“拿住”组合。

这三个组合,不但为小林的家族财务健康增加了“保护层”,通过长期投资,小林也积累足够的资金以应对未来家庭的各种突发事件,拥有了更多的选择和更大的安全感。